(原标题:机械专题策划|明年工程机械继续承压 “海外+电动化”弱化周期波动)

投资要点:

1、2021年销量从狂飙到回归理性,龙头估值进入“洼地”;

2、业内预测行业面临双位数同比降幅,拐点或Q2出现;

3、房地产市场以及基建投资进度成明年最大变量;

4、龙头份额提升,“海外出口+电动化”弱化周期波动。

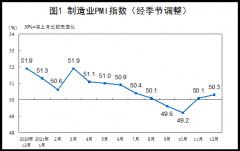

财联社(长沙,记者 黄路、李拥军)讯,增速前高后低,销量外热内冷,成为2021年工程机械的关键词。行业经历了连续5年的正增长后,2021年挖掘机、装载机等工程机械国内销量前高后低,已经连续8个月销量下滑,行业呈现周期下行趋势,行业竞争格局从增量市场转向存量市场。

财联社记者从业内专家和部分机械公司反馈信息看,2022年工程机械销量或将面临15%至20%的同比降幅。考虑到2022年一季度经济下行压力加大和专项债额度提前下达,基建正在成为本轮稳增长的主要抓手。随着明年新增专项债额度的提前下达以及财政支出的加速,基建投资增速有望步入企稳回升的阶段,而工程机械公司估值也已经下探到历史底部区域,明年存在修复弹性。

2021年景气度回落,估值进入低位区域

“明年海外出口和电动化是增量看点。但整体来看,由于国内销量面临下行压力,参照行业过往经验,周期下行会持续一定时间,但预计这一轮周期下行幅度和持续时间将会收窄”,广西一家工程机械公司内部人士对财联社记者表示。

工程机械板块是机械第一大市值板块,属于典型的投资驱动品种,千亿市值公司有两家,分别为恒立液压(601100.SH)和三一重工(600031.SH)。行业主要细分类别分为土方机械、起重机、混凝土机械、路面机械、高空作业机械等。代表性工程机械产品分别是挖掘机、装载机、起重机等。

该行业经历连续2019-2020年连续两年高增长后,增速出现回调。2020年全行业实现营业收入7751亿元(同比增16%)。自2021年3月起,由于基建和房地产投资累计同比增速持续下降,工程机械需求减少,全年增速前高后低。中国工程机械工业协会预计2021年工程机械营业收入超8000亿,这一预估值略高于2020年。

挖机销量是工程机械景气度的“晴雨表”。据中国工程机械协会最新披露的主要挖机制造企业统计数据,今年1-11月份,共销售挖掘机318746台,同比增长7.66%,增速低于全年10%增长预期。选取的工程机械板块13家样本公司,2021年前三季度实现营收2888亿元,同比增26%,归母净利润同比增11.3%。板块整体毛利率22.5%,同比降3.2个百分点。

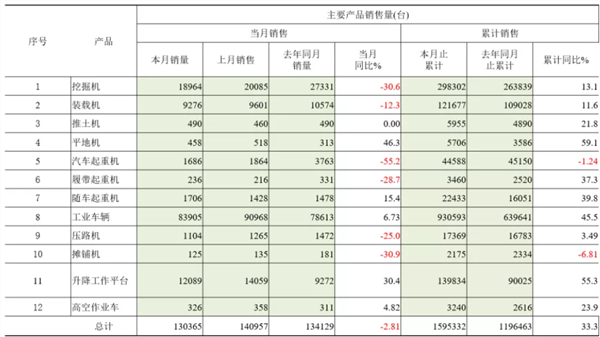

(数据来源:中国工程机械协会数据 1-10月份各分类产品销售情况)

从全年走势看,按照券商行业指数分类,工程机械指数从年内高点(2月18日)1741点跌至12月20日的1178点,跌幅为32.3%。板块内公司股价都出现不同程度下跌,尤其是龙头公司估值已接近两年内“洼地”区域。统计显示,工程机械板块最新市盈率约为11倍,近1年平均市盈率约为14倍,年内最高值为21倍,最低值为10倍。

对此,一位专注机械行业的私募经理对财联社记者分析称,工程机械龙头公司经历过多次周期考验,本轮周期波动比以往周期会更短,从估值角度看,目前龙头公司已进入合理区间。但从机构配置思路看,机械行业其他赛道比如锂电、光伏、半导体设备等增长空间和确定性更高,而工程机械板块周期下行态势并没结束,目前处于低配观望状态。

统计数据亦印证上述看法,2021年Q3,主动股基持仓集中在半导体设备、光伏设备、锂电设备、工控自动化,其中半导体、光伏板块进入前20的各有四家公司。持仓市值前三家公司分别是北方华创、先导智能、汇川技术。

2022年或面临双位数降幅,拐点有望Q2出现

股价往往提前反映预期。对于明年市场预判,湖南某机械公司相关负责人对财联社记者表示,今年公司Q4销售情况预计与Q3季度差不多,由于今年Q1基数较高,预计明年同期增速仍会维持较低水平,但之后增速有望提升,全年增速会是前低后高的趋势。明年各系产品线增速不会有太大变动,挖机压力相对大一些。

一家业内排名靠前的工程机械公司内部人士持类似观点,对于2022年行业判断整体还是偏谨慎,工程机械销量整体预判同比下滑20%,混凝土机械明年使用量(开工指数)可能同比降5%,传导到泵车需求大概同比降30%。起重机整体同比会有下降,但幅度不会太大,大吨位起重机可能保持正增长,搅拌车会相对稳定。

记者注意到,多位业内专家在日前举办的2021中国工程机械营销&后市场大会展望了明年行情。柳工相关负责人认为,行业趋势2022年向下,但会是平缓的下。装载机和挖掘机还不一样,装载机的下滑应该更平稳,现在10万台是十年前20万台销量的一半,所以即便下滑也就在5%左右。但是挖掘机不一样,现在28万台左右的销量,而十年前才16万台左右,增幅是将近70%,所以它如果要下滑,实际下滑的幅度肯定会比装载机要多一些,百分之十几至二十。

日立建机(上海)相关负责人认为,行业发展已经完全到了存量市场,新的增长点还是非常少,存量市场最主要的因素是工程资金链的问题,现在并不是没有工程,而是要接工程必须要垫资,所以资金链不改善的话明年市场会下降非常厉害。如果是方针政策能够配套落地的话,2022年跟今年同比下降15%-20%,如果资金继续不到位的话,则很难精确预测。

安信证券最新行业策略指出,对2022年工程机械整体判断是短期需求承压,预计全年增速为负,Q2有望迎来拐点。以挖机为例,在高基数背景下,全年增速预计为负,但从分季度增速来看,降幅逐步收窄。22年Q1-Q4增速预计分别为-16%、1%、5%、27%,拐点有望出现在Q2。

房地产、基建投资力度成明年最大变量

工程机械需求主要来源于国内基础设施建设和房地产开发的资本开支,行业环境变化是影响行业销量的最大因素。能否增强房地产企业拿地意愿,促进房地产新开工面积增长,增加资金润滑剂对循环链条的疏通,从而带动工程机械存量和增量市场,实现工程机械连续几年高速增长之后的“软着陆”,将是2022年工程机械发展的最大悬念之一。

“房地产市场预计明年仍不太乐观,主要看基建投资力度能否起到托底作用”,广西一家工程机械公司内部人士对财联社记者表示。统计数据显示,截止11月底,今年前11月新增专项债合计发行3.48万亿元,完成全年进度的九成,较9月底的六成进度增幅显著,同时,近期多地正密集申报2022年的专项债项目。12月8日至10日举行的中央经济工作会议更是强调,“要适度超前进行基础设施建设”。

“该政策对于公司和行业是利好消息,但具体体现在消费端的数据会有一定的延迟,利好的程度主要看到位的资金和对市场的刺激力度。”湖南一家工程机械公司相关人士对财联社记者表示。

另有业内人士对记者分析称,房地产市场仍然向下,需要基建承接,且趋势会持续。年底降准给明年指示方向,都是积极信号,但肯定很难再出现疫情后百分之十几的增速。工程机械中今年塔机、混凝土压力很大,未来几个月修复概率很大。从工程机械微观来看,开机小时数,订单都逐渐温和好转。

数据显示,2021全年固定资产投资累计增速呈前高后低态势,基建投资由2月的35%下滑至10月的0.72%,房地产投资由2月的38%下滑至10月份的7.2%。中信建投机械研究员分析认为,2021年整体释放的地方政府专项债规模较高,但是主要集中于下半年释放,未明显拉动年内基建工程。

该机构认为,随着专项债资金传递到工程端,2022年基建有望迎来一波复苏。在节能、环保压力下,经济下行压力加大,2022年或进一步加强逆周期经济调节政策,利好基建发展。从工程机械销量来看,2021年上半年基数较高,2022年上半年数据大概率负增长,但是在基建的拉动下,下半年或有望迎来同比的拐点。

周期弱化,“海外出口+电动化”仍是增量看点

国内市场周期性进入缓增阶段,多家企业调整战略纷纷抢滩海外市场。今年上半年,三一重工国际销售收入达124.44亿元,同比增长94.69%;中联重科境外收入达27.68亿元,同比增长52.28%;柳工前三季度海外市场销售收入同比增长60%,销量同比增长70%,部分区域销量达到历史最高水平。

一方面,在疫情影响下,国外制造业大多出现产能跟不上的情况,海外市场需求的激增显著提升了国内各大工程机械企业在海外市场的占有率,同时,随着海外经济的恢复,各个国家对于基础设施建设投资的不断加大,拉动国际市场的挖掘机需求。

2021年1-11月挖机出口累计销量达到5.98万台,累计同比达到95.91%。机构预测,2022年随着海外经济的复苏,海外需求量可能会有所下降,但整体不会有太大影响,出口依然可维持高增长趋势,对行业下行周期起到一定的对冲作用。湖南一家头部公司亦对记者表示,“预计2022年工程机械行业整体会略有下滑,但出口还会保持大幅增长,会抵冲一部分国内市场下滑的压力,情况好的话会维持持平状态”。

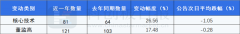

根据Yellow Table 2021全球工程机械企业排名数据,前十强企业中,美国卡特彼勒和日本小松占据榜单的前两名,中国企业徐工、三一重工和中联重科联手进入榜单前五,位列第三、第四、第五,三家企业较2020年排名分别提升1名、1名、5名,三家企业市场份额从2020年的14.0%增加到今年的21.3%,提升7.3pct,且与前两名市占率差距逐步减小。

在与工程机械多家企业交流中,除了海外出口是2022年“加分项”外,电动化成为众多公司眼中的下一个风口。目前徐工、三一、中联等都已发布多款电动化产品,加码电动化布局。

中联重科相关负责人对财联社记者表示,到2025年,公司将实现新能源产品全系列化,产品能耗比2020年降低20%。十四五期间,电动化产品占比会逐年提高。业内人士预测,到2025年,电动工程机械的渗透率将达到25%。